如果从资本角度来看,上市公司拿闲钱投资房地产,并无大碍,毕竟这样可以让上市公司收益最大化,对大众而言,似乎也没有太大影响。

但若仔细分析后,不难发现,上市“炒房”迟早会成为楼市的“定时炸弹”。

01

事出反常必有妖!

房价为何一直“高烧”不退?公说公有理,婆说婆有理,似乎很难找到一个真正原因。

不过,近日有媒体公布了一份2018年前三季度上市公司闲置资金使用去处,为大伙理清事实真相,提供了一个新的思路。

根据中新经纬整理,2018年前三季度,A股上市公司中一共有1696家将闲置资金投资在房地产,占两市3565家公司的47.57%,合计持有投资性房地产10986.39亿元。

厉害吧,光上市公司投资房地产的闲置资金,就轻松上万亿了,而且还有近半的上市公司参与到了其中,确实让人出乎意料!

以前听到最多的一句话就是“资本都是逐利”的,哪里利润高,他们就会跑哪去,这会可算真正见识到了。

从利润的角度来看,一点不难理解为啥上市扎堆投资房地产,毕竟闲钱能去的地方,就那么几个:股市、理财产品、楼市等。

而相比之下,股市阴晴不定,A股和国足早已被中国粉丝调侃为不可言之苦;理财产品呢,虽然收益稳定,但是上市公司对其收益率不一定看得上,而且经历美的“萝卜章理财骗局”后,估计他们早已心存忌惮;站在上市公司角度,拿钱投资房地产,自然是最稳健的投资方式了。

如果从资本角度来看,上市公司拿闲钱投资房地产,并无大碍,毕竟这样可以让上市公司收益最大化,对大众而言,似乎也没有太大影响。但若仔细分析后,不难发现,上市“炒房”迟早会成为楼市的“定时炸弹”。

02

让房子回归居住属性已经是大势所趋

但相比之下,上市公司拿闲钱去买房,是因为公司本身的用房需要,还是更看重楼市的投资价值,不必多说,真正能够称之为“刚需”的,又能有几家呢?

过去,我们对“炒房客”深感愤怒,因为炒房客将庞大的资金量集中在楼市,推高了房价,现在看来,推高房价的幕后黑手,远远不止过去在我们认知中像温州炒房团这样的“机构”这么简单,甚至就可能就是这些上市公司。

相比之下,上市公司闲钱投资房地产成为常态的危害,远远不亚于“炒房客”。一方面,上市公司上万亿的天量资金,对哄抬房价上涨,绝对起到了“帮凶”作用。另一方面,上市公司投资房地产,为其粉饰财务报表数据提供了太多操作空间,这样的例子并不少见:

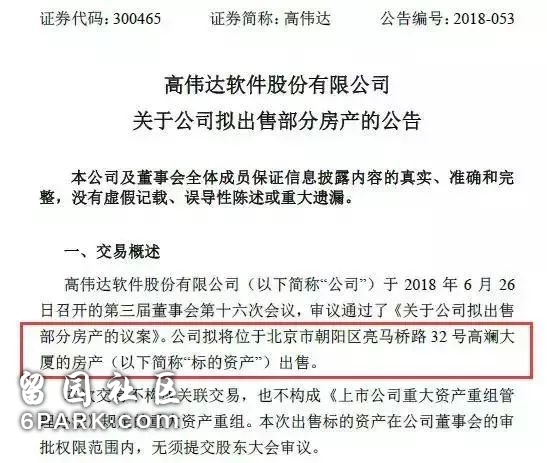

1、上市公司高伟达就曾发布公告,卖出了北京朝阳区的房子,标的资产净值合计为4199万元,含税成交价格为9666万元。

但查阅该公司年度报表可以发现,高伟达近几年的年净利润都在5000万元以下,也就是说,卖出一套房子的利润,就可能远远超过了其一年的净利润。而且在所有上市公司中,通过卖房来增加收入的企业,高伟达并非孤例。

作为一个投资者,如果看到某上市企业利润突然倍增,还真得多留一个心眼,不多去看几下该公司的公告和新闻,还真不知道公司利润地增加是靠买房来的收入还是真的是主业净利润上来了。

2、房子对于上市公司的影响,除了可以通过卖房来增加利润,还是某些企业的“救命草”,它可以用来“保壳”。因为通过卖房保壳,相较于资产重组来说,更为便捷。

对于某些因为盈利问题游走在退市边缘的“垃圾股”,通过卖房,既可以保住“壳”再赢得三年时间,还可以整顿原有业务,甚至从市场上找其他业务注入,对他们来说,“卖房”简直是神器。

通过卖房既能粉饰财务报表,在关键时刻还能防止退市,这也难怪了上市公司为啥这么热衷于买房。

但真正的问题也在这,当绝大多数上市公司都热衷去买房,会不会耽误他们的主业?当通过卖房来的收入要比其经营主业的来源还要高,是否会导致公司不认真去做实业、搞经济,这些问题都经不起细细推敲。

03

百尺之室,以突隙之烟焚

早在2009年,《经济参考报》就曾撰文指出:

英国古典经济学家亚当·斯密在《国富论》中就说过,“住宅不会为居住者带来任何收入。如果将其出租,由于房子本身并不能生产任何东西,因此租房者必须找到其他收入来支付房租。”

斯密由此得出结论,房主虽然可以通过出租房子获得收入,但并不会给整个社会带来一丁点收入。他还认为,当投机能获得高额利润时,过度投机就会成为一个最容易犯的错误。那些利润率“最高的国家将毁灭得最快”。

上市公司扎堆买房,只是表象,最根本的地方还是在于,资本对利润的驱逐,要想“刮骨去毒”,则必须从根上动刀,才能永绝后患。

通过政策管控不允许上市公司买房,或者降低上市公司闲置资金投资到楼市的比例,不失为一种手段。但最根本之处还是在于,当上市公司投资房地产的收益远小于做实业时,去投资房产的企业自然就小了。

总得来说,无论是个人还是企业,全都把资产“压宝”在楼市上,确实已经到了必须重视的地步。但愿这次,通过媒体公布的数据,可以引起各地房管局足够的重视。

等到了哪天,企业能够将眼光从楼市收益转移到创新收益,通过科技、创新竞争来达到自己的高企业竞争力,那才是真正的良性循环。